Descubra as marcas das nossas dois unidades de negócios Henkel Adhesive Technologies e Henkel Consumer Brands.

14/11/2019 Düsseldorf / Alemanha

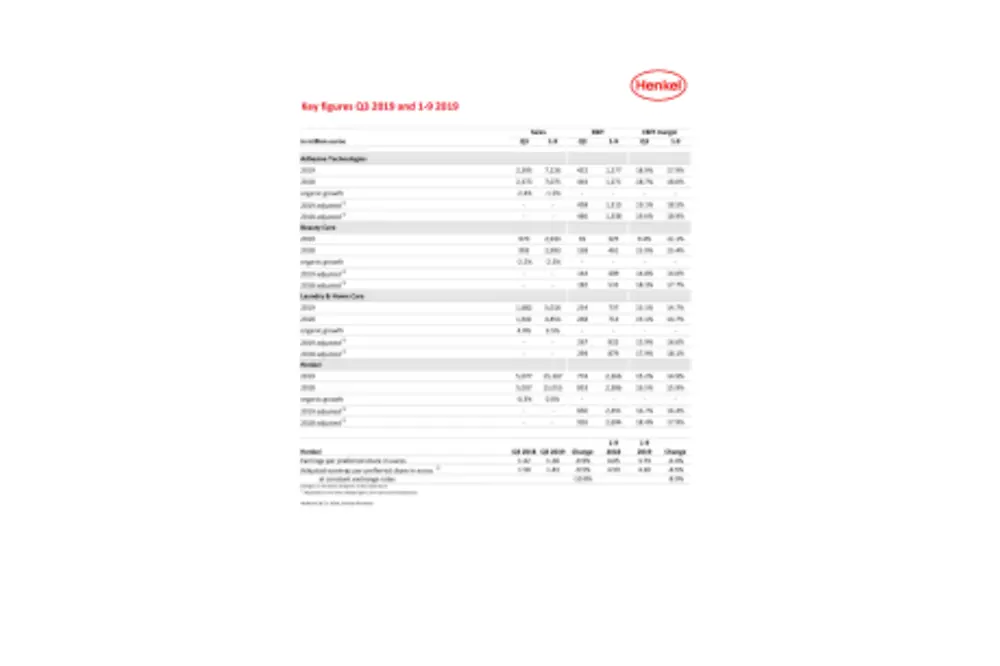

Desempenho diferenciado num ambiente de mercado cada vez mais difícil

- Adhesive Technologies apresenta um forte desempenho

- Beauty Care abaixo do ano anterior

- Laundry & Home Care alcança um bom desenvolvimento

- As vendas do grupo aumentaram 0,8%, para 5.077 milhões de euros, orgânico: -0,3%

- Margem EBIT* em 16,7% (-1,7pp)

- Os lucros por ação preferencial* atingem 1,43 euros, nominal -9,5%, em taxas de câmbio constantes -10,8%

- Aumento dos investimentos nas marcas e em digitalização

- Free cash flow muito forte: 823 milhões de euros (+339 milhões de euros)

No terceiro trimestre de 2019, o desenvolvimento dos negócios da Henkel foi caracterizado por um ambiente de mercado cada vez mais difícil. As vendas aumentaram nominalmente e, organicamente, ficaram ligeiramente abaixo do ano anterior. A margem EBIT ajustada, a EBIT ajustada e o lucro ajustado por ação preferencial (EPS) ficaram abaixo do nível do ano anterior, impactados principalmente por investimentos adicionais nas unidades de negócio de bens de consumo e na digitalização anunciada no início do ano.

“No terceiro trimestre, as nossas unidades de negócio apresentaram um desempenho diferenciado. O desenvolvimento da nossa unidade de negócio de Adhesive Technologies foi afetado por uma diminuição significativa na procura dos principais setores. No entanto, esta unidade de negócios apresentou um forte desempenho e a margem EBIT voltou a atingir um nível muito alto”, afirma o CEO da Henkel, Hans Van Bylen. “Apesar dos primeiros efeitos positivos dos nossos investimentos adicionais em marcas e inovações, o desenvolvimento da unidade de negócios de Beauty Care ficou abaixo do ano anterior. Enquanto os negócios profissionais mantiveram o seu desenvolvimento positivo, os nossos negócios de retalho foram afetados por uma recuperação mais lenta na Europa Ocidental e continuação do de-stocking na China, como esperado. Por outro lado, na unidade de negócio de Laundry & Home Care, o lançamento bem-sucedido de inovações contribuiu para um desenvolvimento positivo”.

Perspetivas para o ano fiscal de 2019 confirmadas

Para o ano fiscal de 2019, a Henkel confirmou as suas perspetivas. A Henkel continua a esperar um crescimento orgânico nas vendas de 0 a 2% para o Grupo. Para Adhesive Technologies, a Henkel espera um crescimento orgânico nas vendas de -1 a 1%. Para Beauty Care prevê um desenvolvimento orgânico nas vendas de -2 a 0%. Para Laundry & Home Care, a Henkel continua a esperar um crescimento orgânico da faixa de 2 a 4%.

A Henkel continua a esperar um retorno ajustado nas vendas ao nível do Grupo, na faixa de 16 a 17%.

Para os lucros ajustados por ação preferencial (EPS), a Henkel continua a antecipar um desenvolvimento na faixa média de un dígito, abaixo do ano anterior, em taxas de câmbio constantes.

Desempenho nas vendas e nos lucros no terceiro trimestre de 2019

As vendas no terceiro trimestre de 2019 aumentaram nominalmente 0,8%, para 5.077 milhões de euros. As vendas orgânicas, que excluem o impacto dos efeitos cambiais e as aquisições/desinvestimentos, apresentaram um desenvolvimento ligeiramente negativo de -0,3%. A contribuição das aquisições e dos desinvestimentos totalizou 0,4%. Os efeitos cambiais tiveram um impacto positivo de 0,7% no crescimento das vendas.

A unidade de negócio de Adhesive Technologies registou um desenvolvimento orgânico negativo nas vendas de -2,4%. Na unidade de negócio de Beauty Care, as vendas foram organicamente -2,2% abaixo do nível do trimestre do ano anterior. A unidade de negócio de Laundry & Home Care alcançou um forte crescimento orgânico das vendas de 4,0%.

Os mercados emergentes alcançaram um bom crescimento nas vendas orgânicas de 2,7%. Os mercados maduros apresentaram um desenvolvimento orgânico negativo nas vendas de -2,3%.

As vendas na Europa Ocidental mostraram um desenvolvimento orgânico negativo de -2,1%. A Europa Oriental alcançou um crescimento orgânico de 7,7%. Em África/Médio Oriente, as vendas cresceram organicamente 19,1%. A América do Norte registou um desenvolvimento negativo nas vendas orgânicas de -3,1%. Na América Latina, as vendas caíram organicamente em -3,4%. Na região Ásia-Pacífico, as vendas diminuíram organicamente em -5,7%.

O lucro operacional ajustado (EBIT) diminuiu -8,2%, de 926 milhões de euros no terceiro trimestre de 2018 para 850 milhões de euros.

O retorno ajustado das vendas (EBIT) atingiu 16,7%, -1,7 pontos percentuais abaixo do trimestre do ano anterior.

O lucro ajustado por ação preferencial diminuiu 9,5%, de 1,58 euros no terceiro trimestre de 2018 para 1,43. Em taxas de câmbio constantes, o lucro ajustado por ação preferencial diminuiu -10,8%.

O capital de giro líquido, como percentagem das vendas, melhorou para 5,7% (terceiro trimestre de 2018: 6,6%).

Em 823 milhões de euros, o free cash flow no terceiro trimestre de 2019 foi substancialmente maior do que no mesmo período do ano anterior (484 milhões de euros). Esse desenvolvimento é uma evidência da capacidade da empresa de gerar um forte cash flow.

Desempenho das unidades de negócio

No terceiro trimestre de 2019, as vendas na unidade de negócios de Adhesive Technologies atingiram 2 395 milhões de euros e aumentaram 0,9% em comparação com o nível do trimestre do ano anterior. Num ambiente de produção industrial ainda mais enfraquecido, principalmente no setor automóvel, o desenvolvimento das vendas orgânicas foi de -2,4%. Em 458 milhões de euros, o lucro operacional ajustado ficou -1,7% abaixo do trimestre do ano anterior. O retorno ajustado das vendas atingiu 19,1% e ficou abaixo do nível do terceiro trimestre de 2018.

Na unidade de negócios de Beauty Care, as vendas no terceiro trimestre de 2019 apresentaram um desenvolvimento orgânico de -2,2%. A unidade de negócios foi ainda impactada por uma recuperação mais lenta num ambiente de mercado altamente competitivo na Europa Ocidental e – como esperado – continuaram as medidas de de-stocking no negócio de retalho na China. Por outro lado, Beauty Care apresentou um desenvolvimento positivo na América do Norte. Nominalmente, as vendas ficaram -2,3% abaixo do nível do ano anterior, atingindo 970 milhões de euros. O lucro operacional ajustado alcançou 144 milhões de euros e ficou -21,2% abaixo do nível do terceiro trimestre de 2018. O retorno ajustado das vendas também ficou abaixo do trimestre do ano anterior e atingiu 14,8%, também devido a investimentos adicionais em crescimento.

A unidade de negócios de Laundry & Home Care gerou um forte crescimento orgânico nas vendas de 4,0% no terceiro trimestre de 2019, graças a um aumento de dois dígitos nos mercados emergentes. Por outro lado, os negócios norte-americanos de Laundry Care continuaram sob pressão. Nominalmente, as vendas aumentaram 2,5%, para 1.682 milhões de euros, depois de 1.641 milhões de euros no trimestre do ano anterior. Em 267 milhões de euros, o lucro operacional ajustado foi de -9,0% abaixo do trimestre do ano anterior. Em 15,9%, o retorno ajustado das vendas ficou abaixo do nível do terceiro trimestre de 2018, impulsionado principalmente por investimentos de maior crescimento, conforme anunciado no início do ano.

Desempenho dos negócios nos primeiros nove meses de 2019

Nos primeiros nove meses de 2019, a Henkel gerou vendas de 15,2 mil milhões de euros, um aumento de 1,0%. As vendas orgânicas, que excluem o impacto dos efeitos cambiais e das aquisições/desinvestimentos, foram exatamente ao nível do período do ano anterior. Os efeitos cambais contribuíram 0,5% para o crescimento das vendas.

O lucro operacional ajustado diminuiu -7,5%, de 2.694 milhões de euros para 2.491 milhões de euros.

O retorno ajustado das vendas foi de 16,4%, após 17,9% nos primeiros nove meses de 2018.

O lucro ajustado por ação preferencial mostrou um desenvolvimento negativo de -8,5%, de 4,59 euros para 4,20 euros. Em taxas de câmbio constantes, o lucro ajustado por ação preferencial diminuiu -8,9%.

Nos primeiros nove meses de 2019, a unidade de negócios de Adhesive Technologies apresentou um desenvolvimento orgânico negativo nas vendas de -1,5%. O retorno ajustado das vendas foi de 18,5% (ano anterior: 18,9%). A unidade de negócios de Beauty Care apresentou um desenvolvimento orgânico nas vendas de -2,3%. O retorno ajustado das vendas foi de 14,0% (ano anterior: 17,7%). A unidade de negócios de Laundry & Home Care gerou um forte crescimento orgânico nas vendas de 3,5%. O retorno ajustado das vendas foi de 16,6% (ano anterior: 18,1%).

Graças a uma forte administração de caixa e a melhorias no capital de giro líquido, o free cash flow atingiu um novo nível de recorde dos primeiros nove meses de 2019. Aumentou 690 milhões de euros, para 1.813 milhões de euros.

A posição financeira líquida da Henkel melhorou em quase mil milhões de euros em comparação com o trimestre do ano anterior. A partir de 30 de setembro de 2019, mostrou um saldo de -2.256 milhões de euros (30 de setembro de 2018: -3.248 milhões de euros).

* Ajustado para despesas / ganhos únicos e despesas de reestruturação.

Este documento contém declarações prospetivas baseadas nas estimativas e premissas atuais feitas pela Administração Corporativa da Henkel AG & Co. KGaA. Declarações prospetivas são caracterizadas pelo uso de palavras como esperar, pretender, planear, prever, assumir, acreditar, estimar, antecipar e formulações semelhantes. Estas expressões não devem ser entendidas, de forma alguma, como garantias de que essas expectativas se tornarão realidade. O desempenho futuro e os resultados realmente alcançados pela Henkel AG & Co. KGaA e suas empresas afiliadas dependem de uma série de riscos e incertezas e podem, portanto, diferir das declarações prospetivas efetuadas. Muitos destes fatores estão fora do controlo da Henkel e não podem ser precisamente estimados com antecedência, como a conjetura económica futura e as ações dos concorrentes e outros envolvidos no mercado. A Henkel não planeia nem se compromete a atualizar as declarações de prospeção.

Este documento inclui – na estrutura de relatório financeiro aplicável não claramente definida – medidas financeiras suplementares que são ou podem ser medidas de desempenho alternativas (medidas não baseadas no GAAP). Essas medidas financeiras complementares não devem ser vistas isoladamente ou como alternativas às medidas dos ativos líquidos e das posições financeiras ou resultados operacionais da Henkel, conforme apresentadas de acordo com a estrutura de relatório financeiro aplicável nas suas Demonstrações Financeiras Consolidadas. Outras empresas que relatam ou descrevem medidas de desempenho alternativas com título semelhante podem calculá-las de forma diferente.

Este documento foi emitido apenas para fins informativos e não se destina a constituir um aviso de investimento ou uma oferta de venda, ou uma solicitação de uma oferta de compra, quaisquer valores mobiliários.